كلمات كليدي : نرخ بهره، ربا، بانك، پول، كينز، ريسك، درآمد ملي، نرخ بهره طبيعي، نرخ بهره بازاري، نرخ بهره متعادل

نویسنده : سعيد كريمي

بهره بهای پول وامگرفته شده است.هرگاه مبلغی پول برای مدت معینی به وام داده شود مبلغی که وامگیرنده در آینده به وامدهنده میپردازد، بیش از مبلغ دریافتی اولیه خواهد بود. این پرداخت اضافی یا نرخ بهره را میتوان بهصورت نسبت ما بهالتفاوت مبلغ بازپرداخت در پایان یک دوره معین به کل پول دریافتی بیان کرد. بدین ترتیب، هرگاه 100 ریال به وام داده شود و در پایان یک سال 105 ریال دریافت گردد، نرخ بهره سالانه برابر خواهد بود با 5 درصد[1] یا  و در اصطلاح، مبلغی است که بابت استفاده از وام یا اعتبار پرداخت میشود.[2]

و در اصطلاح، مبلغی است که بابت استفاده از وام یا اعتبار پرداخت میشود.[2]

در نظام سرمایهداری، نرخ بهره نقش بسیار مؤثری در تعیین درآمد ملی دارد. در واقع نرخ بهره عاملی است که در مقایسه با بازده نهایی سرمایهگذاری حجم سرمایهگذاری مستقل را تعیین میکند و با فرض اینکه تابع مصرف ثابت است، سطح تعادل درآمد ملی بهدست میآید.

اقتصاددانهای کلاسیک معتقدند، نرخ بهره تحت تأثیر نیروهای بازار در نقطهای قرار میگیرد که میزان سرمایهگذاری به آن نرخ، با میزان پسانداز به همان نرخ برابر میشود. به اعتقاد آنها نرخ بهره توسط عرضه پسانداز و تقاضا برای سرمایهگذاری مشخص میشود. تقاضا برای سرمایهگذاری، تابع غیر مستقیم نرخ بهره است. زمانیکه نرخ بهره بالا رود، در شرایط برابر، مقدار مورد تقاضا برای سرمایهگذاری کاهش مییابد و بالعکس، با کاهش نرخ بهره مقدار مزبور افزایش پیدا میکند. از طرف دیگر فرض میشود که پسانداز تابع مستقیم نرخ بهره است؛ یعنی با افزایش نرخ بهره حجم پسانداز افزایش یافته و با کاهش نرخ بهره مقدار پسانداز کم میشود. زمانیکه عرضه پسانداز با تقاضای سرمایهگذاری برابر شود، نرخ بهره تعادلی بهدست میآید.[3]

جان مینارد کینز در نظریه تعیین درآمد، تعیین نرخ بهره تعادلی را براساس برابری پسانداز و سرمایهگذاری ندانسته و میگوید: عرضه و تقاضا برای پول، نرخ بهره را تعیین میکند. وی بهره را بهعنوان پرداخت برای عدم نقدینگی، مورد توجه قرار داده است.[4]

ساختار زمانی نرخ بهره عبارت است از رابطه میان نرخ بهره پرداختی بر یک قرضه و تعداد سالهایی که بعد از اتمام آن، فرد میتواند قرضه را بفروشد. با فرض نگاهداری اوراق قرضه برای یک یا دو سال، اگر افرادی بخواهند برای دو سال سرمایهگذاری کنند، میتوانند اوراق قرضه دو ساله خریداری کنند؛ یا در مرحله اول اقدام به خرید اوراق قرضه یک ساله کرده و سپس در شروع سال بعد دوباره این عمل را تکرار کنند. در اینجا نرخ بهره، مهمترین عامل مؤثر در تصمیمات افراد است. اگر افراد، انتظار افزایش نرخ بهره در آینده را داشته باشند، اوراق قرضه یکساله را انتخاب میکنند. در حالت عکس، اگر نرخ بهره اوراق قرضه دوساله، بیشتر از اوراق قرضه یکساله باشد، خریدار اوراق قرضه دوساله را ترجیح خواهد داد.[5]

انواع نرخ بهره

براساس یک تقسیم بندی، انواع نرخ بهره به قرار زیر است:[6]

- نرخ بهره طبیعی؛ نرخ بهره طبیعی یا حقیقی، نرخ بهره بر اساس بازدهی سرمایه یا همان نرخ بهره بازار سرمایه است. نرخ بهره طبیعی معیار اندازهگیری افزایش خالص در بهرهوری بهخاطر استفاده از کالاهای سرمایهای است؛ بهطور مثال اگر استفاده از ماشین در کشاورزی موجب افزایش خالص تولید بهمیزان 100 تن گندم در سال شود، در این صورت، نرخ طبیعی بهره 100 تن گندم در سال میشود.

- نرخ بهره بازار؛ یا نرخ جاری بهره، که همان بهره سرمایه در کوتاهمدت یا نرخ بهره بازار پول است، بهرهای که باید برای استفاده از کالاهای سرمایهای پرداخت شود؛ مقدار آنرا عرضه و تقاضای کالای سرمایهای تعیین میکند.

- نرخ بهره تعادل؛ زمانیکه نرخ بهره طبیعی با نرخ بهره بازار مساوی شود، نرخ بهره تعادل بهوجود میآید.

- نرخ بهره واقعی و نرخ بهره اسمی؛ نرخ بهره اسمی، نرخی است که در قرارداد میان وامدهنده و وامگیرنده تعیین میشود و بدهکار موظف است بدون توجه به سطح و روند قیمت، درصد مشخص شده را به طلبکار بپردازد؛ در حالیکه در محاسبه نرخ بهره واقعی، تورّم مورد توجه است. تورّم از نرخ بهره رسمی کسر میشود و باقیمانده بهره واقعی است که به حساب سپردهگذار واریز میشود.[7]

عوامل تعیین نرخ بهره

عوامل بسیاری در تعیین نرخ بهره دخیلاند از جمله:

- ریسک و خطر از دست دادن سرمایه توسط وامدهنده؛ عامل ریسک در تعیین و محاسبه نرخ بهره تأثیر بسیاری دارد؛ بهطوریکه بنگاههای اقتصادی بزرگتر با آینده مطمئنتر بهمیزان کمتری (بهنسبت بنگاههای اقتصادی کوچکتر و دارای ریسکپذیری بیشتر) بهره پرداخت میکنند. در این شرایط مواقعی که نرخهای بهره بین بانکی در نظام پولی افزایش مییابد و در سطحی بالاتر از نرخ بهره پایه قرار میگیرد؛ شرکتهای بزرگتر از موفقیت ایجادشده استفاده کرده و با توجه به تفاوت موجود در نرخهای بهره و با استفاده از اعتبار خود شروع به استقراض میکنند و وجوه بهدست آمده را به مؤسسات کوچکتر در مقابل بهره بیشتر وام میدهند.[9]

- میزان هزینههای اداری و هزینههای مربوط به اقدام قانونی نسبت به واریز بدهی؛

- میزان بهره که عرضه و تقاضای سرمایه آنرا مشخص کرده و بهره خالص نام دارد؛

- زمان بهکارگیری سرمایه که حداقل از یک شب شروع و چند یا چندین سال ادامه پیدا میکند؛

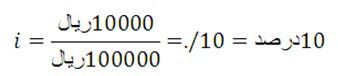

- ارزش فعلی؛ ارزش یک ریالی که یک سال بعد در چنین روزی به شما داده میشود، بسی کمتر از ارزش یک ریالی است که امروز دریافت میکنید؛ زیرا میتوان یک ریال را به حساب سپرده گذاشت و یک سال بعد اصل و فرع آنرا که بیش از یک ریال است، دریافت کرد. در مورد وام ساده، برای تعیین هزینه وام میتوان بهره را بر اصل مبلغ تقسیم کرد. برای محاسبه این هزینه، از نرخ بهره ساده استفاده میشود. برای وام ساده به مبلغ 100000 ریال را که گیرنده وام باید پس از یک سال، اصل مبلغ 100000 ریال و نیز بهره 10000 ریال آنرا بازپرداخت کند؛ نرخ بهره ساده 10 درصد میشود:[10]

این که کسی 100000 ریال وام بگیرد؛ آخر سال باید 110000 ریال باز پس دهد را میتوان به این گونه نوشت:

110000ریال=(10/0+1)×100000ریال

اگر مبلغ 110000ریال برای سال دوم تمدید شود در پایان سال دوم اصل و فرع آن به 121000 ریال خواهد رسید:

120000ریال=(10/0+1)×110000ریال

به بیان دیگر

121000ریال=2(10/0+1)×110000ریال=(10/0+1) (10/0+1)×100000ریال

برای محاسبه این وام در n سال میتوان از رابطه زیر استفاده کرد:

n(i+1)×100000 ریال

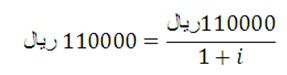

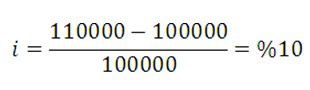

- عایدی تا سررسید (نرخ بازدهی داخلی)؛ در بین روشهای متداول تعیین نرخ بهره، عایدی تا سررسید، یکی از مهمترین آنهاست. عایدی تا سررسید، نرخ بهرهای است که ارزش فعلی درآمدهای دریافتی ابزارهای مالی را با ارزش کنونی آن برابر میکند. عایدی تا سررسید برای وام ساده که ارزش امروزی آن 100000ریال است و پرداخت در زمان سررسید سال اول 110000 ریال خواهد بود به قرار زیر محاسبه میشود:[11]

با محاسبه i از رابطه فوق داریم:

نظرات نرخ بهره

نظرات زیادی پیرامون نرخ بهره وجود دارد که برخی از مهمترین آنها عبارتند از:

نظریه نرخ بهره کلاسیک[12]

از نظر اقتصاددانان کلاسیک، بهره توسط عرضه و تقاضا برای پسانداز تعیین میشود. تقاضا برای پسانداز یا سرمایهگذاری، تابع غیر مستقیم نرخ بهره است. وقتی نرخ بهره بالا رود؛ در شرایط برابر مقدار مورد تقاضا برای سرمایهگذاری کاهش مییابد و بالعکس با کاهش نرخ بهره، مقدار مزبور افزایش مییابد. از سوی دیگر، فرض میشود که پسانداز تابع مستقیم نرخ بهره است؛ بدین معنی که با افزایش نرخ بهره حجم پسانداز افزایش مییابد و بالعکس با کاهش نرخ بهره مقدار پسانداز کاهش مییابد. نرخ بهره وقتی عرضه پسانداز با تقاضای سرمایهگذاری برابر شود در حالت تعادل خواهد بود. نظریه پسانداز و سرمایهگذاری کلاسیک، نظریه تعیین نرخ بهره است؛ برخلاف نظریه پسانداز و سرمایهگذاری کینز که نظریه تعیین درآمد ملی است. پسانداز و سرمایهگذاری در مدل کلاسیکی هر دو در نرخ بهره متعادل در وضعیت تعادل هستند و درآمد ملی هیچ ارتباطی با این مکانیسم متعادلکننده ندارند. در واقع فرض شده است که درآمد ملی در حد اشتغال کامل، ثابت است. از آنجا که اقتصاددانان کلاسیک به آینده اقتصاد خوشبینند به تقاضای نقدینگی پول اعتقاد ندارند و بدین ترتیب فرض میکنند که پساندازکنندگان، پساندازهای خود را در راههایی بهکار میبرند که از آن بهره بهصورت درآمد کسب گردد و نه اینکه بهشکل غیر فعال نگهداری نمایند. نتیجتا پسانداز همیشه در دسترس بخش تولیدی برای مقاصد سرمایهگذاری قرار دارد. تا هنگامی که سطح درآمد ملی ثابت فرض میشود، روابط متقابل بین پسانداز و سرمایهگذاری برحسب کلاسیک، بر سطح کلی تولید اثری ندارد؛ بلکه بر ترکیب تولید تأثیر میگذارد.

نظریه نرخ بهره ویکسل

نرخ بهره طبیعی و بازاری؛ ویکسل (Kunt Wiksell: 1851-1926) معتقد است که با وجود تفاوتهای میان دو نوع نرخ بهره که بیان باشد از نرخ بهره بازاری و نرخ بهره طبیعی، عدم تعادل میان دو بازار پول و سرمایه ایجاد میشود و بعدها به دیگر بازارها اعم از بازار کار و کالاها سرایت میکند. در واقع امکان دارد، نرخ بهره جاری از نرخ بهره طبیعی پایینتر باشد. در این صورت، کارفرمایان اقدام به استقراض و سرمایهگذاری میکنند و صاحبان بانکها تقاضای سرمایهای آنها را بهکمک ساز و کارهای ایجاد پول بانکی و تحریری و با وجود اختلاف دو نرخ بهره ارضا میکنند. در این شرایط، سیر سرمایهگذاری شکل انباشتگی بهخود میگیرد و منجر به تشکیل امواج تکاثری یا به هم فزاینده تولید و درآمد میشود و بهدنبال آن سطح تقاضای کل و در نتیجه قیمتها و همچنین نرخ بهره سرمایهگذاریها بالا میرود و در آخر سیر رونق اقتصاد را فرا میگیرد. برعکس آن اگر نرخ بهره جاری، بالاتر از نرخ بهره طبیعی باشد، پساندازها اغلب به بازار پولی روی میآورند و اقتصاد با کمبود سرمایهگذاری مواجه میشود و در نهایت عدم تعادل بهصورت رکود، کلیه بازارها و اقتصاد ملی را فرامیگیرد.[13]

نظریه نرخ بهره پولی؛

گونار میردال (Karl Gunnar Myrdall: 1898-1987) برنده جایزه نوبل اقتصاد در سال 1974 با تبدیل نرخ بهره طبیعی ویکسل به نرخ بهره پولی ثابت کرد که نرخ بهره درازمدت با نرخ بهره بازدهی سرمایه مبتنی بر عوامل پولی و کوتاهمدت است؛ زیرا بهعقیده او سرمایهگذار، نرخ پولی سرمایههای مورد نیاز برای تأمین مالی سرمایهگذاریهای خود را با نرخ بازده پولی سرمایهگذاریها مقایسه میکند و بر پایه این محاسبه اقتصادی، برای سرمایهگذاری تصمیم میگیرد.[14]

نظریه دام نقدینگی

"جان مینارد کینز" سطوح سرمایهگذاریها را تابع نرخ بهره نمیدانست؛ بلکه این امر را ناشی از ضریب تمایل به سرمایهگذاری میدانست.بهنظر کینز، شدت این تمایل بهخاطر کاهش فرصتهای سرمایهگذاری ضعیف است.کمبود فرصتهای سرمایهگذاری بهخاطر تراکم سرمایههاست که بیشتر در کشورهای سرمایهداری دیده میشود. به این ترتیب، با وجود اینکه در نظامهای سرمایهداری دولت دخالتی در امور ندارد، اما در اینجا دولت باید با دخالت مستقیم خود در فعالیتها اقدام به سرمایهگذاری کند؛ تا بتواند کمبود سرمایهگذاریها توسط بخش خصوصی را جبران کند. بههمین خاطر کینز سرمایهگذاری را یک متغیر مستقل میدانست.

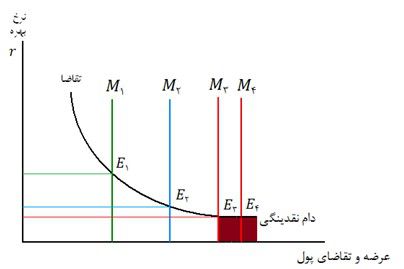

اکثر بررسیهای کینز کوتاهمدت بود. وی بیشتر به بازار کوتاهمدت سرمایهها یعنی بازار پول توجه داشت. نرخ بهره از دید کینز بهمنزله بهای چشمپوشی کردن از نقدینگی پول عنوان شد که تعیین نرخ آن در نقطه تقاطع میان منحنیهای عرضه و تقاضای سرمایه پولی در بازار پول صورت میگرفت.

در منحنی فوق، سطوح مختلف M از نرخ بهره که توسط مسئولان پولی مشخص میشود، جداست؛ تنها منحنی تقاضا تابع نرخ بهره است که در نهایت تعادل نیز در نقطه برخورد عرضه و تقاضا به وجود میآید؛ اما با رسیدن به یک حد خاص، شک افراد نسبت به اوضاع و بهخصوص کاهش نرخ بهره موجب میشود تا آنها تقاضای نقدینگی خود را بر پایه نرخ بهره انجام دهند. سپس با تجاوز از آن حد، ورود هر میزان پول به نظام اقتصادی بدون آنکه منجر به کاهش نرخ بهره شود در گردابی میافتد که به "دام نقدینگی کینز" معروف است.[15]

نظریه عدم امکان بررسی مستقل نرخ بهره؛

جون رابینسون (Joan Robinson: 1903- 1983) معتقد است که سرمایه را نمیتوان بهشکل مستقل از نرخ بهره اندازهگیری کرد و نرخ بهره نیز فقط به بهرهوری نهایی سرمایه وابسته نیست.

نظریه نرخ بهره صوری

هنری تورنتون (Henry Thornton: 1760-1815) نیز میان بهره واقعی و صوری تفاوت قائل بود. برای مثال با افزایش 5 درصدی قیمتها در سال، نرخ بهره 10 درصد نشان میدهد که بازده واقعی تنها 5 درصد است پس تورّم ناخودآگاه منجر به افرایش نرخ بهره میشود.[16]